succesfulde leje ejendom investorer ved, at overskuddet er lavet, når fast ejendom er købt, ikke når det er solgt. Men hvordan ved investorer, om en aftale, de ser på, virkelig giver mening?

i denne artikel besvarer vi det spørgsmål og meget mere.

Vi begynder med at gennemgå, hvordan en udlejningsejendomsanalyse fungerer, tale om, hvorfor pengestrømme er kritisk, og give dig to gratis regneark og værktøjer til udlejningsejendomme, som du kan begynde at bruge i dag.,

(Klik her, hvis du”d foretrækker at springe direkte til regnearket)

grundlæggende trin i en Udlejningsejendomsanalyse

Der er fire hovedtrin, du skal følge, når du foretager en udlejningsejendomsanalyse:

1., Bestemme markedsværdien

Fast ejendom investorer har en bred vifte af værktøjer til deres rådighed til at hjælpe med at bestemme markedsværdien af et hus:

- CMA eller sammenlignende marked analyse rapporter om, hvad lignende boliger har for nylig solgt for, og hvor meget de er i øjeblikket noteret for

- Finansielle målinger, såsom cap sats og GRM (brutto husleje multiplikator)

- 1% Reglen hedder, at den månedlige leje af en ejendom bør være lig med eller større end 1% af købsprisen – hvis den månedlige husleje er $1.000 ejendommen er værd omkring $100.000

2., Beregn omkostningerne ved at eje ejendommen

omkostningerne ved at eje og drive en enfamilie investeringsejendom inkluderer en række udgiftsposter såsom skatter, administrations-og leasinggebyrer, forsyningsselskaber, vedligeholdelse og kapitalreparationer.

nogle investorer “ballpark” driftsomkostningerne ved at bruge noget, der hedder 50% – reglen. 50% – reglen forudsætter, at driftsomkostninger (eksklusive realkreditlån og rentebetaling) vil være halvdelen af bruttoindkomsten. Så hvis et enfamiliehus lejer for $ 1,000 pr.,

mens 50% – reglen kan være et godt indledende screeningsværktøj, der skal bruges, når man vælger potentielle investeringer til at analysere yderligere, er det bedre at bruge Historiske udgifter eller foretage detaljeret forskning for at lære nøjagtigt, hvor meget en lejebolig vil koste at eje.

3. Forskning marked leje

Online kilder, såsom Rentometer, Zillow , og RENTCafé er fremragende kilder til at finde real-time leje oplysninger på næsten alle markeder i USA en Anden god teknik til at forske i markedet er at ‘hemmelige shop’ andre udlejningsejendomme i området, ved at foregive at være en lejer.

4., Skøn eventuelle nødvendige rehab – og opdateringsomkostninger

Hvis du investerer i et nøglefærdigt enfamiliehus fra Rooftstock Marketplace, er det usandsynligt, at du bliver nødt til at foretage øjeblikkelige reparationer. På et tidspunkt i holdingperioden kan du dog gøre nogle indvendige eller udvendige opdateringer for at tilføje værdi og retfærdiggøre en højere leje.

din ejendomsadministrator kan hjælpe med at få flere tilbud til ethvert arbejde og også rådgive om den lokale regering vil kræve, at en licenseret entreprenør udfører jobbet eller tillader brug af en billigere altmuligmand.,

analyse af pengestrømme

Der er to måder, hvorpå udlejningsejendomme investorer tjener penge: gennem egenkapitalforøgelse på lang sigt og gennem pengestrøm over hele holdingsperioden.

Egenkapitalgevinster vokser hurtigere nær slutningen af låneperioden, fordi en større procentdel af den månedlige pantebetaling anvendes mod hovedstol. Historisk set har boligpriserne i USA også overgået inflationen.

så det er ikke urimeligt for en buy-and-hold fast ejendom investor at forudse sunde gevinster i egenkapitalen.,

men fordi ejendomsmarkederne også historisk bevæger sig i cyklusser, kan forsøg på at tid på markedet og maksimere påskønnelse ved at vente på en højere pris at sælge nogle gange give bagslag., Det er derfor, så mange succesfulde real ejendom investorer fokusere på cash flow, da en analyse af ejendom investere i:

- Værdier af single-familiens hjem, som har lignende egenskaber har tendens til at bevæge sig i samme retning, hvilket betyder, at deres fremtidige appreciering potentielle handler om det samme

- Finansiering af single-familiens hjem er også den samme, så den primære saldo vil blive betalt på omtrent samme sats, hvilket betyder, at egenkapitalen gevinster nær slutningen af lånets løbetid vil også være omtrent den samme

Det er derfor, real ejendom investorer sammenligne cash flow to tilsvarende egenskaber.,

da den potentielle gevinst ved egenkapitalen er omtrent den samme, bliver pengestrømmen den differentierende faktor. Alt andet lige, huset med større cash Flo.er den bedre investering.

hvordan man analyserer cash Flo.

Cash Flo. er forskellen mellem indtægter og udgifter. Mens denne definition er ret simpel, kan det være lidt vanskeligere at analysere og beregne pengestrømme nøjagtigt.

det skyldes, at mange begyndende ejendomsinvestorer er for optimistiske., De overvurderer ofte bruttolejeindtægterne og undervurderer driftsomkostninger eller de sande omkostninger ved at eje en udlejningsejendom.

en god cash Flo.analyse omfatter:

Bruttoudlejningsindkomst

en stor fejl nogle investorer gør er at projicere, at huslejen altid vil gå op år efter år. I stedet for at forudsige en lige linje årlig lejeforøgelse på 3% (for eksempel) tale med andre investorer på dit marked for at lære, hvad deres historiske lejeforhøjelser virkelig har været.,

ledig stilling/kredittab

mange cash Flo.proformas bruger et ledigt / kredittab på 5% af bruttoåret indkomst. Vacancy er den tid det tager at finde en ny lejer – eller slå enheden – når ejendommen ikke producerer indkomst. Kredit tab er et andet ord for dårlig gæld skabt af lejere, der don”t betale fuldt ud.

antallet af dage, som 5% svarer til, er omkring 18 dage. I stedet for at bruge 5%, skal du tale med et lokalt rooftstock property management company for at få deres input om, hvor lang tid det virkelig tager at finde en ny lejer., Du kan opleve, at 5% er for lav eller endda for høj, hvis efterspørgslen efter udlejningsejendomme på markedet er stærk.

Ejendomsadministration

da du taler med en professionel ejendomsadministrator, skal du spørge dem om deres gebyrstruktur og lære, hvilke tjenester der er inkluderet, og hvilke der kan generere ekstra gebyrer. Industristandarden løber mellem 8% – 12% af den månedlige bruttoindkomst, mens andre kan opkræve et fast fast gebyr pr.,

Der kan opkræves ekstra gebyrer for tjenester som leasing til en ny lejer og oprettelse af en ny kundekonto. Disse gebyrer reducere ejendommen cash Flo., men begynder investorer ofte glemmer at medtage dem i en cash Flo. analyse.

vedligeholdelse

vedligeholdelse inkluderer omkostningerne ved reparation eller udskiftning af genstande såsom en tilstoppet VVS-linje, ommontering af en skabsdør, udskiftning af et slidt apparat, service på HVAC eller fastgørelse af taget., Nogle investorer beregner vedligeholdelsesomkostningerne som 10% af bruttolejen, mens andre ejere udarbejder en specificeret liste med omkostningerne ved individuelle opgaver og reparationer.

husets alder og lejerens demografiske påvirker også omkostningerne ved vedligeholdelse af ejendommen.

ældre huse – medmindre de er blevet fuldstændig rehabbed og opdateret – vil generelt koste mere at vedligeholde end nybyggeri. Investorer rettet mod studerende eller sektion 8 lejere som lejere kan finde vedligeholdelsesudgifter er højere end ejere leje til Millennials med højteknologiske job eller pensionerede baby boomers.,

forsyningsselskaber

lejere i enfamiliehuse betaler normalt deres brugsregninger direkte, men i mindre flerfamilieejendomme betaler udlejere ofte for vandet, kloakken og papirkurven og overfører derefter denne udgift til lejeren.

selvom lejeren betaler deres egne forsyningsregninger, er det en god ide at tjekke med det lokale værktøj for at se, hvad regningerne er hver måned.

en højere end normalt brugsregning kan ende med at gøre ejendommen for dyr for lejeren, hvilket igen skaber en højere ledig stilling og lavere pengestrøm., Afhængigt af kommunen kan nogle forsyningsselskaber også holde udlejer ansvarlig for en lejers ubetalte regning, hvilket skaber en uventet udgift på pengestrømsopgørelsen.

HOA-gebyrer

at eje et hus, der er en del af en husejerforening, betyder også at betale et HOA-gebyr, normalt en gang om måneden. Det er en god ide at bede HOA om en kopi af deres årlige P&l og balance.,

det skyldes, at selvom HOA ‘ s fortjeneste & tabsopgørelse kan virke stærk, betyder en svag balance, at HOA er underkapitaliseret og muligvis skal udstede en særlig vurdering til enhver ejendomsejer i foreningen.Pantebetalinger består normalt af PITI – eller hovedstol, renter, ejendomsskat og forsikring. Hvis din månedlige lånebetaling ikke inkluderer alle disse varer, skal du sørge for at tage højde for de manglende i din cash Flo. – analyse.,

andre udgifter

denne kategori kan omfatte engangsudgifter såsom leasinggebyrer, skadedyrsbekæmpelse, snerydning, landskabspleje og skattefradragsberettigede rejseudgifter for investorer i fast ejendom i lang afstand.,

Simple Regneark for udlejningsejendomme, Analyse

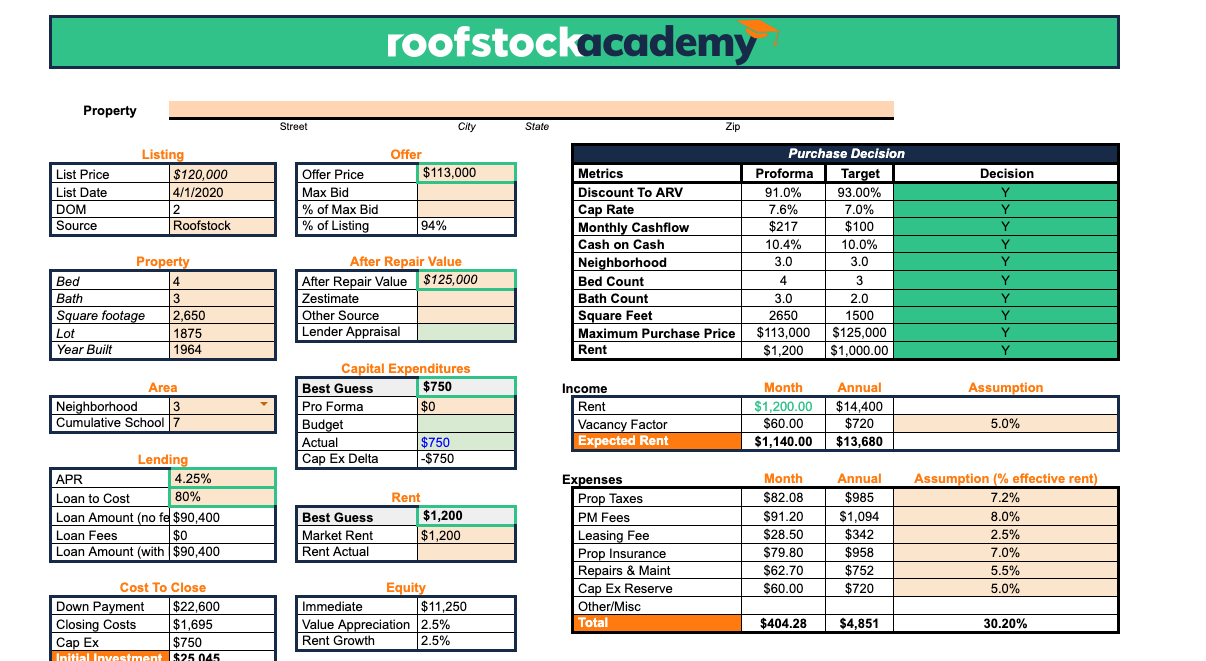

for At illustrere, hvordan en udlejningsejendom analyse fungerer i den virkelige verden, har vi sammensat et simpelt regneark ved hjælp af Google Ark (men du kan også downloade en kopi i excel hvis du foretrækker at bruge det):

Download denne simple regneark for udlejningsejendomme, analyser nu (høflighed af Roofstock Academy)

Et Alternativ Værktøj, Der Gør Det Tunge Løft For Dig

en Anden god ressource til brug for en detaljeret single-familien udlejningsejendom analyse er Roofstock Cloudhouse.,

Indtast blot adressen på et enkeltfamiliehus i USA for at modtage en komplet prognose for potentielt afkast. Du kan også tilpasse dine Cloudhouse-rapporter ved at justere antagelser for at oprette en tilpasset analyse.,

Andre finansielle målinger til at måle

En god lejebolig analyse regneark giver også mulighed for real estate investorer til at skabe andre vigtige finansielle målinger til at hjælpe med at afveje fordele og ulemper ved alternative investeringsmuligheder:

- Cash-on-kontant afkast = årlig Netto cash flow / Cash investeret

- Cap sats = NOI (netto driftsresultat før pant betaling) / markedsværdi af ejendom

- Brutto husleje multiplikator = markedsværdi / Brutto årlige husleje

- Brutto leje udbytte = Brutto årlige leje / markedsværdi