o que poderia ser melhor do que um grande bônus de inscrição? Que tal um bónus ainda maior? Se você já considerou a possibilidade de obter um cartão de crédito Discover, não há melhor momento do que agora, uma vez que o cashback da Discover irá dobrar qualquer recompensa que você ganhar no primeiro ano civil.este bônus se aplica a cada cartão Discover, incluindo seus cartões de topo e até mesmo seu cartão seguro. Com categorias rotativas, você pode transformar 5 por cento de dinheiro de volta em 10 por cento de volta!, Você pode ser tentado por um grande bônus de inscrição de um competidor, mas se você tem um pouco de paciência, você pode, em última análise, levar para casa muito mais dinheiro com Discover. O único limite é quanto você gasta no cartão.

Compare o topo descobrir cartões de crédito

Antes de entrar em nossas dicas e truques para o processo de Aplicação de cartão de crédito descobrir, vamos dar uma olhada em algumas das melhores ofertas de cartão descobrir. Não importa qual a sua pontuação de crédito ou que tipos de recompensas você gosta de ganhar, há uma oferta de cartão Discover para você.,

descobrir cartões de crédito são populares por uma razão: todos eles vêm sem taxa anual, Generoso potencial de ganho, uma grande oferta de Boas-Vindas, sem taxas de transação estrangeira, recompensas que nunca expiram e excelentes recursos de segurança.se tem um crédito bom ou excelente, deve considerar o cartão Discover Miles ou um dos cartões Discover it. Todos eles exigem pontuação de crédito de 690 ou melhor.

The Discover it Miles card earns 1.5 miles on all comprises. Não há limites nem categorias especiais com que se preocupar., Miles pode ser redimido para compras de viagens feitas em seu cartão Discover.

obter financiamento de juros Zero

o cartão de correspondência Cashback vem em duas versões. Ambos têm Categorias rotativas mais conhecidas como bônus trimestrais. Isso significa que você vai ganhar 5 por cento em dinheiro de volta para compras que caem em certas categorias que mudam a cada quatro meses. Eles variam de ano para ano, mas muitas vezes incluem clubes grossistas, restaurantes, mercearias, postos de gasolina, Amazon e muito mais.

a diferença entre os cartões é nos períodos livres de juros para compras e transferências de saldo., O Cartão Cashback Match card tem juros zero sobre compras e transferências de saldo por 14 meses, enquanto o cartão Discover it – 18-month balance transfer offer card tem 0% APR sobre compras por seis meses, mas também 0% sobre transferências de saldo por 18 meses.

E se você é um fã de hóquei, você pode considerar o cartão da NHL Discover, que tem as mesmas categorias rotativas, cashback match e 0% APR offer, mas também vem com acordo que lhe dá 10 por cento de desconto em Shop.NHL.com.,

para estudantes

Se você é um estudante, você pode se qualificar para um cartão de estudante Discover it com apenas uma pontuação média de crédito de 630 a 689. Existem duas versões do cartão Discover para os estudantes, cada uma ganhando recompensas diferentes.

The Discover it for Students has the same 5 percent quarterly bonus categories as the standard Discover it card. Há também o Descobrir cromado para os alunos, que oferece 2 por cento de volta em restaurantes e postos de gasolina. Todas as outras compras em ambos os cartões recebem 1 por cento de volta.,ambos os cartões também oferecem um bônus adicional de um crédito de US $ 20 por ano escolar por até cinco anos, desde que você tenha um GPA de 3.0 ou superior. Você deve ter pelo menos 18 anos para se candidatar aos cartões de estudante. A linha Discover de cartões não aceita co-candidatos ou co-assinantes em pedidos, então você deve ter renda para se candidatar.

se você tem mau ou nenhum crédito

Se você tem mau ou nenhum crédito (uma pontuação abaixo de 630), ainda há uma oferta de cartão de crédito descobrir para você., Você pode até mesmo ganhar a recompensa do cartão Discover ao construir o seu crédito, aplicando-se para o cartão de descobrir ele garantido. Não há muitos cartões seguros que te deixam fazer isso, o que faz disto um grande negócio.

Este cartão requer um depósito de $200, mas permite-lhe ganhar 2 por cento de volta em restaurantes e postos de gasolina. E sim, os estabelecimentos de fast food qualificam-se como restaurantes.

como maximizar os seus bónus trimestrais e Match de Caixa

Se se candidatar ao cartão Discover, podemos ajudá-lo a obter mais dos bónus trimestrais. Há um limite anual para cada Bônus trimestral de US $ 1.500., Depois de atingires o máximo, ganharás apenas 1% de volta em vez de 5%.

As Categorias rotativas não são fixadas em pedra, mas nos últimos anos o gás tem sido no primeiro trimestre. Se isso for verdade e você se candidatar para o cartão em Fevereiro, você pode ter a chance de ganhar 5 por cento de volta em até US $3.000 em compras de gás (em vez dos US $1.500) no primeiro ano.,

Se você não conduzir, você pode querer aplicar em um momento diferente, dependendo do bônus trimestral que você acha que será capaz de aproveitar ao máximo. Qualquer que seja a categoria que você decidir otimizar, o seu primeiro ano de ganhos será dobrado, o que significa que esta estratégia realmente pode valer a pena.

não se esqueça de activar

lembre-se também de activar os seus bónus trimestrais. A maneira mais fácil de fazer isso é fazer login on-line no centro de contas. Você também pode ligar para o serviço de atendimento ao cliente. No entanto, tens de fazer isto todos os trimestres., Você também quer ativá-los o mais rápido possível para tirar o máximo proveito de suas categorias rotativas.

o que saber quando se candidatar a um cartão de crédito Discover

Discover apenas dá um máximo de dois cartões de crédito de cada vez. No entanto, você não será elegível para um segundo cartão Discover até que você tenha tido o seu primeiro carro por pelo menos um ano. Se você quiser se candidatar a um novo cartão Discover, mas já tem dois, você vai precisar fechar uma dessas contas primeiro. Você também deve dar-lhe um pouco de tempo entre fechar a conta antiga e abrir uma nova.,

A melhor maneira de se candidatar a um cartão de crédito Discover it

pode pré-qualificar (ou ser pré-aprovado) para um cartão Discover sem afectar a sua pontuação de crédito. Esta é uma ótima idéia, porque ele vai lhe dizer se a Discover acha que você vai se qualificar para o cartão. Você não será sujeito a um puxão duro (apenas um puxão suave), então não há risco para você.

Este é um bom lugar para começar se você não tiver certeza de onde você está com o emitente ou com a sua pontuação de crédito., Depois, você saberá quais cartões você pode se qualificar.

Se você não recebeu um convite para aplicar ou pré-aprovação por e-mail do Discover, basta ir para o site descobrir pré-aprovação e preencher a informação. Se você recebeu um convite do mailer, basta seguir as instruções no cartão.

você ainda precisa aplicar

enquanto você deve ser pré-aprovado para um cartão Discover antes de realmente aplicar, não é garantia de que você vai obter o cartão. Pré-qualificação é apenas um processo para dizer-lhe se descobrir acha que você é um bom candidato para o cartão., Pense nisso como uma maneira de melhorar suas chances quando você realmente se aplica.

ao ser pré-aprovado não irá afectar a sua pontuação de crédito, uma aplicação real irá. O Discover vai fazer um puxão no seu relatório de crédito, o que significa que a sua pontuação vai ter uma pequena pancada. Não deixe que isso o preocupe muito, porque você pode facilmente melhorar a sua pontuação apenas usando o seu novo cartão de forma responsável. Além disso, não há como contorná-lo.

pode candidatar-se por telefone, Correio ou online., Completar um aplicativo de cartão de crédito descobrir online é a maneira mais rápida e fácil de aplicar e pode ajudá-lo a obter a decisão mais rápida possível. Enquanto a Discover não oferece aprovação instantânea, a ferramenta de pré-qualificação é rápida e um bom barômetro de se você vai obter um cartão.

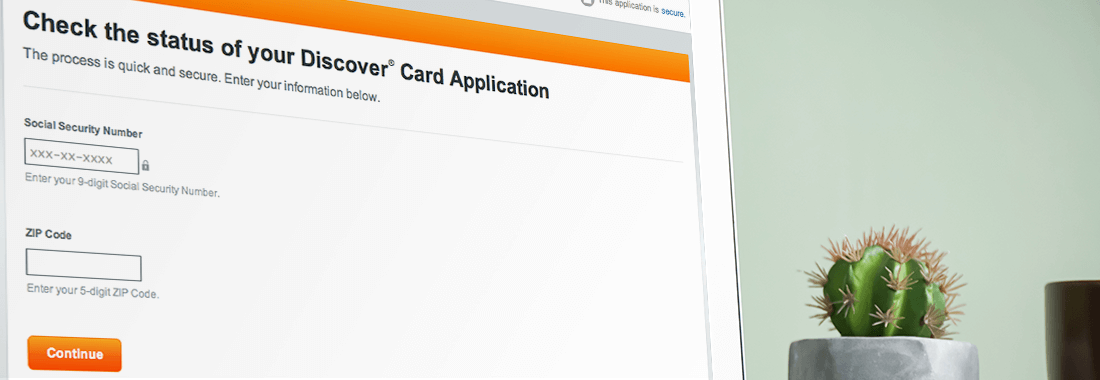

Como verificar o estado da aplicação do cartão de crédito Discover

pode verificar o estado da sua aplicação Discover online em qualquer altura, introduzindo simplesmente o seu número de segurança social e Código Postal para se autenticar. Seu status pode ser aprovado, negado ou pendente.,

Se já tiver um cartão de descoberta, poderá obter um aviso pendente como estado da sua aplicação. Você pode então receber uma carta pedindo-lhe para ligar ou uma notificação após o login em sua conta existente. O Discover irá provavelmente perguntar – lhe se deseja fechar a sua conta antiga e abrir uma nova ou carregar duas cartas.em geral, a maioria dos candidatos receberá uma decisão relativamente rápida. No entanto, pode demorar até 30 dias. Você também pode chamar 1-800-DISCOVER. Para ir directo ao assunto, basta carregar no número 4.,

se lhe for negado

Se o seu estado de Aplicação descobrir for negado, ainda há esperança. A primeira coisa que deve fazer é perguntar porque foi negado. Eles são obrigados a dizer-lhe. Se a razão for legítima, pelo menos saberás o que tens de melhorar.

no entanto, certifique-se de verificar sempre o seu relatório de crédito pessoalmente. Pode haver erros, como linhas de crédito e empréstimos que você não abriu e pagamentos perdidos que você realmente fez. Se isso acontecer, entre em contato com o credit bureau imediatamente e obter os erros corrigidos o mais rápido possível.,

Você também deve chamar a linha de reconsideração Discover em 800-695-5171. Esta é a tua oportunidade de explicar a um humano porque deves receber o cartão. Tenha uma discussão pronta e uma boa razão para receber o cartão. Não custa nada tentar.

outra razão para solicitar um cartão de crédito Discover

houve uma vez em que era difícil encontrar comerciantes que aceitassem cartões de crédito Discover. Já não é esse o caso. A Discover tem trabalhado arduamente para aumentar a sua rede de pagamentos, e ultrapassou recentemente a Amex.

de acordo com as estatísticas mais recentes, O Discover é agora aceite por cerca de 9.,3 milhões de Comerciantes no mercado interno, em comparação com cerca de 9,5 milhões para Visa e MasterCard e apenas 6,9 milhões para American Express. Isso significa que é tão fácil encontrar alguém que vai levar o seu cartão Discover como o seu Visa ou MasterCard.

viajantes internacionais cuidado

enquanto descobrir nunca cobra taxas de transação estrangeira, pode ser difícil encontrar fornecedores fora dos EUA que irão aceitar o cartão. Estão a tentar expandir a rede, mas ainda não está lá., Então, como a Amex, se você tem um cartão Discover e viaja internacionalmente, Você também deve levar um Visa ou MasterCard como backup.

comece a ganhar recompensas de cartão Discover

Discover tem um monte de grandes cartões de recompensas no mercado. Quaisquer que sejam suas circunstâncias, hábitos de gastos e objetivos de recompensas, há um cartão Discover para você. Nós lhe demos as dicas para se candidatar, então agora é a hora de começar a ganhar recompensas com um novo cartão Discover.