vagy más buta név Egy cég jön ki, mint a “hitel hős” vagy ” hitel tudós.”

ezek a kezdeményezők az egyes jelzáloghitel-brókerek vagy a nagy lakossági bankok nevében dolgozhatnak, amelyek havonta több ezer jelzáloghitelből származnak.

(lásd: jelzálogközvetítők vs. bankok többet erről a megkülönböztetésről).,

Akárhogy is, a fő feladat feladata az, hogy az ajtót, és meggyőzni, hogy alkalmazni kell a jelzálog velük, legyen az egy vételi pénz jelzálog vagy Jelzálog refinance.

most ez nem azt jelenti, hogy ők tolakodó értékesítők, ez csak azt jelenti, hogy a legmagasabb prioritás “kapok egy eladó.”

ők is nagyon hasznosak lehetnek a lakáshitel-folyamat során, nagyrészt azért, mert mind az ösztönzők, mind az övék igazodik.

azt szeretné, hogy a hitel zárjon, és akkor kap fizetést, ha igen. Tehát mindenki ugyanazon az oldalon van.,

mi a hitelnyújtási díj?

- A befizetett díj a hitelfelvevő által a hitelező ahhoz, hogy egy jelzálog hitel

- Jellemzően százalékban kifejezve a kölcsön összege, de az is lehet, hogy egy átalánydíj

- Reprezentálja a bizottság által szerzett a hitelügyintéző vagy bróker cserébe finanszírozó a kölcsönt

- Nincs feltöltve az összes jelzáloghitel

A kapcsolódó díj a híváskezdeményezési egy lakáshitel hívják, kitaláltad, a kölcsön híváskezdeményezési díj.,

ezeket jellemzően jelzálogpontoknak nevezik, amelyeket a hitelösszeg százalékában fejeznek ki.

például, ha a hitel összege $100,000, és látsz egy $1,000 hitel Originációs díj a papírmunka, a bank vagy bróker töltés egy (1) jelzálog pont.

ha 2000 dollárt kérnek, két pont lenne. És így tovább…

fordítva, akkor előfordulhat, hogy egy lapos dollár összeg felszámított megszerzése lakáshitel, amely nem alapul hitel összege.,

Ez a “hitelkezdeményezési díj” annak a hitelügyletnek vagy brókernek kerül kifizetésre, aki kezdeményezi és befejezi a hitelügyletet a hitelfelvevővel, és csak akkor kerül kifizetésre, ha a jelzáloghitel alapok.

az Originációs díj fedezi a jutalékot a lakáshitel megszerzéséért, gyakran azért, mert nem fizetnek fizetést vagy alapfizetést. És nem ingyen dolgoznak.

Originációs díj vs., Pontok

- Míg a híváskezdeményezési díjak gyakran kifejezett pontot

- lehet fizetni a jelzálog pontok más okból

- – Például, hogy alacsonyabb a kamatláb

- ebben Az esetben valóban ismert kedvezmény pontot, nem pedig a bizottság díjak

ha már ez a téma, pont, Szeretném tisztázni, hogy a híváskezdeményezési díjak pontot nem feltétlenül ugyanaz.

míg az Originációs díjakat gyakran pontokként képviselik, lehetőség van kedvezményes pontok fizetésére is, amelyeknek semmi köze a jutalékhoz.,

Ha meg akarja vásárolni a jelzálogkamatot, ami teljesen opcionális, akkor ezeket a kedvezményes pontokat záráskor fizeti.

Ez lehet a tetején minden jutalékot fizetett a származó bank vagy bróker segít megszerezni a kölcsönt.

például fizethet egy pontot a kamatláb csökkentésére, egy másik pontot pedig a bank / bróker számára a jutalék fedezésére. Összesen két pontot fizetne, de két különböző okból.

ezek csak szemét díjak?,

- Kölcsön híváskezdeményezési díjak nem feltétlenül szemét díj

- Ezek jutalékot fizetett ki segít a hitel megszerzéséhez

- – csak azért, mert nem kötelező a díj közvetlenül nem jelenti azt, hogy a jobb ügy

- Nézd meg a nagy képet (APR) határozzuk meg a legjobb ajánlatot

A kölcsön híváskezdeményezési díjat nem feltétlenül szemét díj, látva, hogy sok hitel kezdeményezők nem kapnak fizetést, mint megjegyezte. Tehát valahogy meg kell fizetni őket.

de előfordulhat, hogy egyes hitelezők nem számítják fel őket, és emiatt felesleges vagy többletköltségként hivatkoznak rájuk.,

azonban, ha nem számítanak fel közvetlenül, ez csak azt jelenti, hogy pénzt más módon, talán keresztül magasabb kamatláb és / vagy a töltés más hitelezők díjak.

egyes jelzálogbankárok a hitel zárása után szolgáltatási kibocsátási prémiumot (SRP) szerezhetnek, ha azt a másodlagos piacon lévő befektetőnek értékesítik.

Ez nem közvetlenül a hitelfelvevőre kivetett díj, bár a magasabb kamatlábú jelzálog magasabb SRP-t eredményezhet.

mindenesetre valaki pénzt fog keresni a hitel származásáért,ahogyan azt a szolgáltatás nyújtásához kellene.,

így nem kap kirúgták róla, csak próbálja tárgyalni költségek alacsonyabb, mint a legjobb, amit lehet. Vagy menjen máshová a kölcsönért, ha nem lenyűgözött.

az oka annak, hogy néha junk díj státuszt kap, az, hogy gyakran rögzített százalék, ami azt jelenti, hogy nem feltétlenül igazodik az adott kölcsönhöz vagy az adott idő/kockázat összegéhez.

például, Miért kellene egy banknak ugyanazt az 1% – os díjat felszámítania mind a $200,000 hitel összegére, mind a $ 700,000 hitel összegére, ha a munka alapvetően ugyanaz?,

Ez azt jelentené, hogy az első hitelfelvevőnk csak 2000 dollárt fizetne jelzálogért, míg a második hitelfelvevőnek megdöbbentő 7,000 dollárt kellene fizetnie, ami közel 4x a jutalék.

ha ezek a díjak egy dollár összegen alapulnak, akkor a szkeptikusok nem tekinthetik őket szemétnek. Vagy talán azt hiszik, hogy kevésbé junky.

a fintech jelzáloghitel-hitelezők egy új csoportja gyakran lemond az Originációs díjról, és / vagy nem számítja fel a díjat, ami jelezheti annak esetleges bukását.,

A hitelnyújtási díj lebontása

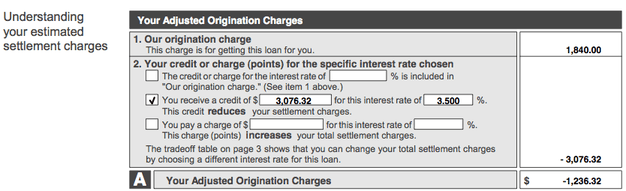

Ez egy képernyőkép egy tényleges jóhiszemű becslésről (mivel helyébe a Hitelbecslés lép), amely megjeleníti a korrigált Originációs költségeket.

a fenti példában a hitelkezdeményezési díj $ 1,840 egy $348,000 hitelösszeg, ami a díj nagyjából fél százalékpont (.50%).

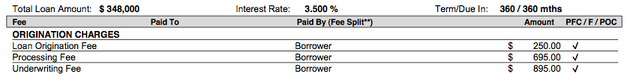

Ez a bróker $250 Originációs díjat, $695 feldolgozási díjat és $895 jegyzési díjat számolt fel, amelyek együttesen alkotják az $1,840 teljes összeget.,

vegye figyelembe, hogy ezeket a díjakat a jóhiszemű becslés egyetlen átalányösszegeként képviselik, ezért kérjen bontást, hogy megnézze, mit számít fel valójában. Vagy olvassa el a díjak munkalapját.

a fenti képen látható megfelelő díjak munkalap lebontja az Originációs díjakat, így jobban megértheti, hogy mit számít fel és miért.

bár itt nem látható, a hitelezők általában egy százalékot mutatnak ugyanazon a vonalon, mint a hitelnyújtási díj, például adott esetben 1.000%., Ez ad egy jobb ötlet, hogy mit ténylegesen felszámolásra.

most ismét hivatkozzunk a felső képernyőképre. A hitelfelvevőnk 3,076. 32 dollár hitelnyújtó hitelt is kapott, amely ellensúlyozta a teljes Originációs díjat, ami korrigált Originációs díjat eredményez-1,236. 32 dollár.

ezt az összeget más záró költségek felé fordították, csökkentve a hitelfelvevő zseben kívüli költségeit.,

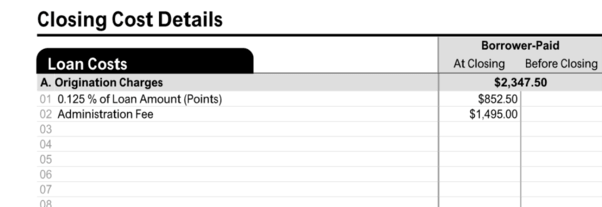

Ellenőrizze, 2. Oldal a Hitel Becslés vagy Záró Nyilvánosságra, hogy Mit Vádolják

az újabb Hitel Becslés (LE) vagy Záró Közzététel (CD) formában, ez az információs oldal 2 vagy formában alatt a rész címe: “Hitel Költségeit.”

ott megtalálja az Originációs díjakat, amelyek tartalmazhatnak egy átalánydíjat és/vagy a hitelösszeg egy százalékát, amelyet pontokban ábrázolnak.

ebben a példában a hitelfelvevőt a hitelösszeg nyolcadik (0, 125%) díjával terhelték diszkontpontok és 1495 USD adminisztrációs díj formájában.,

egy pont töredéke kissé csökkenthette a kamatlábat, míg az úgynevezett adminisztrációs díj olyan tipikus hitelezői szolgáltatásokat fedezett le, mint a jegyzés és a feldolgozás.

Átlagos Kölcsön Híváskezdeményezési Díj

- A leggyakoribb díj 1% – a a kölcsön összege

- Ami azt jelenti, hogy a költség változhat jelentősen mérete alapján a lakáshitel

- lehet látni mind a magasabb, illetve alacsonyabb (vagy nem) felszámított díjak, attól függően, hogy a kölcsön összegét, illetve bróker/hitelező a kérdés

a jelzálog-világ, nehéz biztosítani univerzális választ, látta, hogy a jelzálog eltérő lehet rettenetesen.,

a hitelnyújtási díj változhat attól függően, hogy kivel dolgozik, milyen típusú kölcsönökről van szó, és milyen bonyolult a kölcsön.

ha van egy cookie-vágó kölcsön, hogy lehet kapni bárhol, ez a díj alacsonynak kell lennie. Az ellenkezője is igaz. Akárhogy is, a hitelnyújtási díj átruházható! Ezt hitel segítségével lehet ellensúlyozni, amint azt fentebb láttuk.

Ha ki kellene dobnom egy számot, azt mondanám, hogy a leggyakoribb kezdeményezési díj a hitelösszeg 1% – A, amelyet sok bank a hirdetett kamatlábak mellett finom nyomtatásban tartalmaz., A Wells Fargo ezt a pontos nyilatkozatot beillesztette a jelzálogkamatok oldalára, de azóta eltávolították.

egyes bankok és hitelezők nem is számolhatnak fel kifejezetten Originációs díjat, bár a különféle zárási költségek, mint például a jegyzés és a feldolgozás, összehasonlítható díjat jelenthetnek, ha mindent elmondanak és elvégeznek. Ez alapvetően az, amit a fenti díjak munkalapon láttunk.,

Maximális Hitel, Miszerint Díjak

- Sok jelzálog ma felső határa szempontjából, amit a hitelezők, illetve harmadik felek felelős

- bár ez potenciálisan limit, mennyit fog fizetni a záró táblázat

- még mindig lehet akár 3% a kölcsön összege a legtöbb esetben tehát ezek a korlátozások azt jelentheti, nagyon kevés

a Legtöbb típusú jelzálog hitelek nem kap a díjak hitelezők díjat hitelfelvevők.

a mai jelzáloghitelek közül azonban sok, különösen a Fannie Mae és a Freddie Mac által támogatott, úgynevezett minősített jelzálog, amely bizonyos védelmet biztosít a hitelezőknek.,

ennek a meghatározásnak a teljesítése érdekében a teljes előzetes pontok és díjak nem haladhatják meg a 3% – ot a 100 000 dollár vagy annál nagyobb hitelösszegek esetében.

Ez lényegében korlátozza azt, amit a hitelező a díjak útján felszámíthat, bár még mindig meglehetősen alkalmazkodó.

Ha a hitelezők nem törődnek a QM szabály betartásával, akkor bármilyen előzetes díjat számíthatnak fel.

az amerikai Lakásügyi és Városfejlesztési Minisztérium (HUD) a maximális hitelnyújtási díjat 1% – ra korlátozta az FHA jelzáloghitelek esetében, de megszüntette ezt a szabályt a 2010.január 1-jén vagy azt követően keletkezett hitelek esetében.,

az Ingatlanrendezési eljárásokról szóló törvény (RESPA) módosításaihoz igazított lépés, amely előírta, hogy a jóhiszemű becslés (GFE) egy rovatában szerepeljen az originációval kapcsolatos szolgáltatások összes díjának és díjának összege.

HUD feltételezte, hogy az új konszolidált szám, amely a jelzáloghitelezőnek és/vagy a jelzáloghitel-közvetítőnek a hitelnyújtás céljából nyújtott összes kompenzációt képviseli, valószínűleg meghaladja a kormányzati programokra korábban meghatározott egyedi Originációs díjplafonokat.,

ugyanakkor HUD akkor azt mondta, hogy a szabályváltoztatás nem lenne ingyen a jelzáloghitelesek és a brókerek számára, hogy bármit is számítsanak fel, amit csak akarnak.

még mindig van egy maximális díj, amelyet fel lehet számolni egy FHA fordított jelzáloggal, ami nagyobb a jelzálog maximális követelésösszegének (MCA) 2,500 $ – jánál vagy két százalékánál, akár $200,000-ig, plusz további egy százalék bármely 200,000 $ – nál nagyobb résznél.

legfeljebb $6,000 in origination díjak lehet felszámítani FHA fordított jelzálog, függetlenül attól, hogy a teljes hitel összegét.,

és ha VA-kölcsönben vesz fel hitelt, akkor 1% – os maximális Originációs díj marad érvényben.,

Kisebb lakáshitelek Előfordulhat, hogy Magasabb Díjakat Százalékos Bölcs

- Mert a kölcsön híváskezdeményezési díj százalékos alapú

- lesz magasabb a kisebb hitel összege, minden más egyenlő

- Ez biztosítja a kezdeményező fizetett megfelelően

- Mivel a legtöbb lakáshitelek szükség hasonló mennyiségű munka nagyságától függetlenül

Is úgy vélik, hogy a kisebb hitel összege, egy nagyobb kölcsön híváskezdeményezési díjat kell felszámítani, látva, hogy ez százalékban kifejezve pedig nem megy olyan messzire, mint egy hasonló százalékos nagy kölcsönt.,

valójában néha a kisebb jelzáloghitelek még nagyobb terhet jelenthetnek a bezáráshoz. Tehát fontolja meg a dollár összegét is.

A minősített jelzáloghitelek esetében magasabb, 5% – os maximális díj megengedett a 20 000 és 60 000 dollár közötti hitelösszegek esetében.,

Nem számolhatnak fel egy Híváskezdeményezési Díj

- A kölcsön híváskezdeményezési díj teljesen opcionális

- Egyes hitelezők egyszerűen nem felelős azért, mert pénzt különböző módokon

- Mások is lehetővé teszi, hogy lemond, cserébe a magasabb kamat

- ügyeljen arra, hogy mind a kamat, illetve záró költségek (APR) hogy meghatározza, ha ez egy jó üzlet

a Brókerek, a bankok lehet, hogy nem is felelős a kölcsön híváskezdeményezési díjat közvetlenül a hitelfelvevő, attól függően, hogy a feltételeid.,

a valódi költségmentes kölcsön nem tartalmazza a hitelfelvevő által fizetett hitelnyújtási díjat, mert ez egy zseben kívüli költség.

bár lehet, hogy nem fizeti meg a díjat,a kamatláb valószínűleg magasabb lesz ennek eredményeként, minden más egyenlő.

A Hitelnyújtóknak valahol pénzt kell keresniük, így ha az előlapon nincs díj, akkor a hátoldalon pótolják. Vagy amikor eladják a kölcsönt egy befektetőnek.

mint megjegyezték, akkor kereshetik jutalékukat, amikor a kölcsönt zárás után eladják egy másik társaságnak., Mint ilyen, nem kell feltárni, mert még nem ismert, mi ez a szám.

akárhogy is, minden felszámított hitelezési díjat mindig teljes mértékben közzé kell tenni a Hitelbecslésben (LE) és a záró nyilvánosságra hozatalban (CD).

fordítson nagy figyelmet erre a számra, hogy pontosan megnézze, mit számít fel, függetlenül attól, hogy fizetett-e a zsebéből, vagy magasabb, mint a piaci kamatláb.

a legtöbb előzetes bank és bróker a hitelösszeg legfeljebb 1-2% – át számítja fel, bár ez a hitelösszeg és a hitelező szerint változhat.,

Jelzálog Hitelezők nem Felelős az Híváskezdeményezési Díj

- Jobb Jelzálog

- Homelight lakáshitelek

- LoanFlight Hitelezési

- Birtokló

- PenFed hitelszövetkezet

- jöttem rá, Hitelek

- Redfin Jelzálog

- Wyndham Tőke Jelzálog

Mint megjegyezte, nem minden a hitelezők díj, miszerint díjakat. Már felsorolt több fent, de ez csak egy minta.

Ez különösen igaz az újabb fajta fintech jelzáloghitelezők, amelyek közül sok díjat nem hitelező díjak egyáltalán.,

ezeknek a cégeknek egy része még csak nem is használja a megbízottakat, és sokat támaszkodnak a technológiára, így könnyebben lemondhatnak a díjakról.

előfordulhat azonban, hogy továbbra is harmadik féltől származó díjakat kell fizetnie, mint például a cím/letéti díj, Az értékelés, valamint az előre fizetett tételek, például a kamat, az ingatlanadó, a lakástulajdonosok biztosítása stb.

feltétlenül hasonlítsa össze az Originációs díjakat, az összes hitelezői díjat, valamint a kamatlábat a különböző bankok és hitelezők között, hogy teljes képet kapjon.,

ezeknek a számoknak csak egy vagy két megnézése nem ad pontos értékelést arról, hogy ez jó üzlet-e vagy sem.

Ha van ideje körülnézni, előfordulhat, hogy elkerüljék a kölcsön híváskezdeményezési díj összesen, hogy az alacsony arány maga után!