O qualche altro nome sciocco che un’azienda si presenta come “eroe del prestito” o “scienziato del prestito.”

Questi cedenti possono lavorare per conto di singoli broker ipotecari, o per le grandi banche al dettaglio che originano migliaia di prestiti ipotecari ogni mese.

(Vedi mortgage brokers vs. banks per ulteriori informazioni su questa distinzione).,

In entrambi i casi, il loro compito principale è quello di ottenere nella porta e convincere a richiedere un mutuo con loro, che si tratti di un mutuo denaro acquisto o un rifinanziamento ipotecario.

Ora questo non vuol dire che sono venditori invadenti, significa solo che la loro priorità più alta è ” ottenere una vendita.”

Possono anche essere molto utile nel guidare l’utente attraverso il processo di mutuo per la casa, in gran parte perché sia i vostri incentivi e loro sono allineati.

Vuoi che il tuo prestito si chiuda e vengono pagati quando lo fa. Quindi tutti sono sulla stessa pagina.,

Che cosa è una tassa di prestito Origination?

- Il compenso pagato dal mutuatario al mutuante per ottenere un mutuo ipotecario

- Genere espresso come percentuale dell’importo del prestito, ma può essere anche una tariffa flat

- Rappresenta la commissione guadagnato con l’ufficiale di prestito o un broker ipotecari in cambio di finanziamenti il prestito

- Non si paga da tutti i prestatori di ipoteca

Il costo associato con l’origine di un mutuo per la casa è chiamato, avete indovinato, un prestito origination pagamento.,

Sono in genere indicati come punti ipotecari, che sono espressi come percentuale dell’importo del prestito.

Per esempio, se l’importo del prestito è di $100.000, e si vede una tassa di loan 1.000 prestito origination sul lavoro di ufficio, la banca o broker è in carica un (1) punto di ipoteca.

Se stanno caricando 2 2.000, sarebbero due punti. E così via Conversely

Al contrario, si può vedere un importo in dollari piatta addebitato per ottenere un mutuo per la casa che non si basa sulla quantità di prestito.,

Questa “tassa di origine del prestito” viene pagata all’ufficiale di prestito o al broker che avvia e completa la transazione di prestito con il mutuatario e viene pagata solo se e quando i fondi del prestito ipotecario.

La tassa di origine copre la loro commissione per ottenere un mutuo per la casa, spesso perché non sono pagati uno stipendio o paga base. E non lavorano gratis.

Tassa di origine vs., Punti

- Mentre origination tasse sono spesso espressi come punti

- Si può pagare il mutuo punti per altri motivi

- come per abbassare il tasso di interesse

- In questo caso, sono in realtà conosciuto come sconto punti e non sono spese di commissione

Mentre siamo in tema di punti, Voglio precisare che origination tasse e i punti non sono necessariamente la stessa.

Mentre le tasse di origine sono spesso rappresentate come punti, è possibile pagare anche punti di sconto, che non hanno nulla a che fare con la commissione.,

Se si desidera acquistare il tasso ipotecario, che è totalmente opzionale, si paga questi punti di sconto alla chiusura.

Questo potrebbe essere in cima a qualsiasi commissione pagata alla banca o al broker di origine per aiutarti a ottenere il tuo prestito.

Ad esempio, si potrebbe pagare un punto per abbassare il tasso e un altro punto alla banca/broker per coprire la loro commissione. In totale, pagheresti due punti, ma per due motivi diversi.

Sono solo tasse spazzatura?,

- Prestito origination tasse non sono necessariamente spazzatura tasse

- sono commissioni pagate per aiutarvi a ottenere un prestito

- E solo perché non si paga la tassa direttamente non significa che sia il migliore affare

- Guarda l’immagine grande (APR) per determinare la migliore offerta

L’accensione del mutuo tassa non è necessariamente una tassa spazzatura vedendo che molti creatori di prestito non vengono pagati gli stipendi, come indicato. Quindi hanno bisogno di essere pagati in qualche modo.

Ma alcuni istituti di credito non possono addebitare loro e si riferiscono a loro come spese inutili o in eccesso come risultato.,

Tuttavia, se non ti addebitano direttamente, significa solo che stanno facendo soldi in un modo diverso, forse tramite un tasso di interesse più elevato e / o addebitando altre commissioni di creditore.

Alcuni banchieri ipotecari possono guadagnare un service release premium (SRP) dopo la chiusura del prestito vendendolo a un investitore sul mercato secondario.

Questa non è una tassa imposta direttamente al mutuatario, anche se un mutuo a tasso più elevato può recuperare un SRP più alto.

In ogni caso, qualcuno farà soldi per originare il tuo prestito, come dovrebbero per fornire un servizio.,

Quindi non farti licenziare, cerca solo di negoziare i costi più bassi nel miglior modo possibile. O andare altrove per il vostro prestito se non siete impressionati.

Il motivo per cui a volte viene assegnato lo status di tariffa spazzatura è che spesso è una percentuale fissa, il che significa che non è necessariamente adattato al tuo prestito specifico o alla quantità di tempo/rischio coinvolti.

Ad esempio, perché una banca dovrebbe addebitare la stessa commissione dell ‘ 1% sia su un importo di prestito di $200.000 che su un importo di prestito di $700.000 se il lavoro è fondamentalmente lo stesso?,

Questo significherebbe il nostro primo mutuatario sarebbe addebitato solo $2.000 per un mutuo, mentre il secondo mutuatario sarebbe addebitato un sconcertante $7.000, che è quasi 4 volte la commissione.

Se queste tasse erano basate su un importo in dollari, gli scettici potrebbero non considerarle spazzatura. O forse pensano di essere meno tossici.

Un nuovo gruppo di finanziatori ipotecari fintech spesso rinuncia alla commissione di origine e / o non la carica per cominciare, il che potrebbe segnalare la sua eventuale scomparsa.,

Scomposizione della commissione di origine del prestito

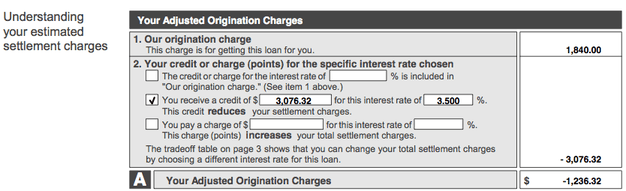

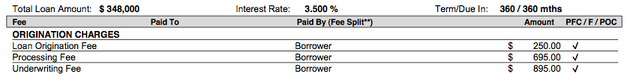

Questa è una schermata di una stima effettiva in buona fede (poiché sostituita dalla stima del prestito), che visualizza i costi di origine corretti.

Nell’esempio precedente, la carica di origine del prestito è di $1.840 su un importo di prestito di $348.000, il che rende la commissione circa mezzo punto percentuale (.50%).

Questo particolare broker ha addebitato una tassa di origine di $250, una tassa di elaborazione di $695 e una commissione di sottoscrizione di 8 895, che combinata costituiscono il totale di total 1.840.,

Nota che queste commissioni sono rappresentate come una somma forfettaria sulla stima in buona fede, quindi chiedi una ripartizione per vedere cosa stai effettivamente addebitando. O fare riferimento al foglio di lavoro Tasse.

Il foglio di lavoro delle commissioni corrispondente nella foto sopra suddivide le spese di origine in modo da poter capire meglio cosa ti viene addebitato e perché.

Anche se non nella foto qui, istituti di credito in genere visualizzare una percentuale sulla stessa linea come la tassa di prestito Origination, come ad esempio 1.000%, se applicabile., Questo vi darà una migliore idea di ciò che si sta effettivamente in carica.

Ora facciamo riferimento allo screenshot in alto di nuovo. Il nostro mutuatario inoltre ha ricevuto un credito del prestatore di $3,076.32, che ha compensato l’intera tassa di origination e più, con conseguente tassa di origination regolata di -$1,236.32.

Questo importo è stato messo verso altri costi di chiusura, riducendo le spese out-of-pocket del mutuatario.,

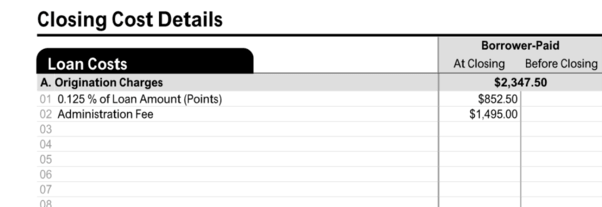

Controlla la pagina 2 della stima del prestito o della divulgazione di chiusura per vedere cosa ti viene addebitato

Nei moduli più recenti di stima del prestito (LE) o di divulgazione di chiusura (CD), vedrai queste informazioni a pagina 2 di entrambi i moduli nella sezione intitolata “Costi del prestito.”

Lì troverai le spese di Origination, che possono includere una tariffa forfettaria e/o una percentuale dell’importo del prestito rappresentato in punti.

In questo esempio, al mutuatario è stato addebitato un ottavo (0,125%) dell’importo del prestito in termini di punti di sconto e una commissione amministrativa di $1.495.,

La frazione di un punto potrebbe aver abbassato leggermente il tasso di interesse, mentre la cosiddetta commissione amministrativa copriva i servizi tipici del creditore come la sottoscrizione e l’elaborazione.

Medio del Prestito Origination Costo

- Il più comune, la tassa è di 1% dell’importo del prestito

- il che significa Che il costo può variare notevolmente a seconda delle dimensioni del vostro mutuo per la casa

- Si può vedere sia superiore e inferiore (o no) onorari a seconda dell’importo del prestito e broker/prestatore in questione

il mutuo mondo, è difficile fornire risposte universali, visto che i mutui possono variare enormemente.,

La tassa di prestito origination può variare in base a chi si decide di lavorare con, i tipi di prestiti in questione, e quanto sia complicato il vostro prestito è.

Se hai un prestito cookie-cutter che si può ottenere ovunque, questa tassa dovrebbe essere bassa. È vero anche il contrario. In entrambi i casi, la tassa di origine del prestito è negoziabile! E può essere compensato utilizzando un credito, come visto sopra.

Se dovessi buttare fuori un numero, direi che la tassa di origine più comune è l ‘ 1% dell’importo del prestito, che molte banche includeranno nella stampa fine accanto ai loro tassi pubblicizzati., Wells Fargo usato per includere questo disclaimer esatto sulla loro pagina tassi ipotecari, ma da allora è stato rimosso.

Alcune banche e istituti di credito non possono nemmeno addebitare una tassa di origine in modo esplicito, anche se una varietà di costi di chiusura come la sottoscrizione e l’elaborazione potrebbe ammontare a una tassa paragonabile quando tutto è detto e fatto. Questo è fondamentalmente quello che abbiamo visto nel foglio di lavoro delle tasse sopra.,

Massimo del Prestito Origination Tasse

- Molti mutui oggi sono limitate in termini di ciò che i creditori e i terzi possono caricare

- Mentre questo potrebbe limitare la quantità si paga in chiusura della tabella

- può essere comunque fino al 3% dell’importo del prestito nella maggior parte dei casi, queste restrizioni possono dire molto poco

la Maggior parte dei tipi di prestiti ipotecari di non tappare le tasse gli istituti di credito potrebbero caricare i mutuatari.

Tuttavia, molti dei mutui di oggi, in particolare quelli sostenuti da Fannie Mae e Freddie Mac, sono cosiddetti mutui qualificati, che offrono istituti di credito alcune protezioni.,

Per soddisfare questa definizione, i punti iniziali e le commissioni totali non possono superare il 3% per importi di prestito pari o superiori a $100.000.

Questo limita essenzialmente ciò che un creditore può addebitare in termini di commissioni, anche se è ancora abbastanza accomodante.

Se i creditori non si preoccupano di soddisfare la regola QM, possono addebitare qualsiasi commissione iniziale che vorrebbero.

Il Dipartimento degli Stati Uniti per l’edilizia abitativa e lo sviluppo urbano (HUD) utilizzato per limitare la tassa massima di origine del prestito all ‘ 1% per i mutui FHA, ma ha eliminato tale regola per i prestiti originati il 1 ° gennaio 2010 o dopo.,

La mossa in linea con le modifiche al Real Estate Settlement Procedures Act (RESPA), che ha richiesto la somma di tutte le tasse e gli oneri da servizi legati all’origine da includere in una casella sulla Buona fede stima (GFE).

HUD ha ipotizzato che la nuova cifra consolidata che rappresenta tutti i compensi per il creditore ipotecario e / o il broker ipotecario per l’origine del prestito supererebbe probabilmente i limiti specifici della commissione di origine precedentemente fissati per i programmi governativi.,

Tuttavia, HUD ha detto al momento che il cambiamento delle regole non sarebbe un free-for-all per i creditori ipotecari e broker di addebitare qualunque cosa vogliano andare avanti.

C’è ancora una commissione massima che può essere addebitata su un mutuo inverso FHA, che è il maggiore di $2.500 o due per cento dell’importo massimo del reclamo (MCA) del mutuo, fino a $200.000, più un ulteriore uno per cento per qualsiasi porzione superiore a $200.000.

Un massimo di fees 6.000 in tasse origination può essere addebitato su FHA reverse ipoteche, indipendentemente dall’importo totale del prestito.,

E se stai sottoscrivendo un prestito VA, rimane in vigore una commissione massima di origination dell ‘ 1%.,

Casa più Piccole i Prestiti Possono Vedere Tasse più alte Percentuali Saggio

- Perché il prestito origination tassa è basato sulla percentuale

- sarà superiore su piccoli importi del prestito, parità di tutto il resto

- Questo garantisce il mittente è pagato adeguatamente

- Poiché la maggior parte dei mutui per la casa richiede una quantità simile di lavoro, indipendentemente dalle dimensioni

si consideri Anche che per piccoli importi del prestito, una più grande di accensione del mutuo tassa bisogno di essere caricato, visto che è espresso in percentuale e non va quasi quanto una percentuale simile su un grande prestito.,

Infatti, a volte i mutui più piccoli possono essere ancora più un onere per chiudere. Quindi considera anche l’importo in dollari.

Per quanto riguarda i mutui qualificati, un più alto 5% max tassa è consentito per importi di prestito tra $20.000 e $60.000.,

Si Non Può Essere Addebitata una Tassa di Origine

- L’accensione del mutuo tassa è totalmente opzionale

- Alcuni istituti di credito semplicemente non carica perché fanno soldi in modi diversi

- Altri potrebbero consentire di rinunciare in cambio di un tasso di interesse superiore

- attenzione sia il tasso di interesse e i costi di chiusura (APR) per determinare se è un buon affare

i Broker e le banche non possono anche caricare un prestito origination quota direttamente al mutuatario, in base ai termini dell’accordo.,

Un vero prestito senza costi non include una tassa di origine del prestito pagata dal mutuatario perché è una spesa out-of-pocket.

Mentre non si può pagare la tassa, il tasso di interesse sarà probabilmente più alto di conseguenza, tutto il resto è uguale.

Gli originatori di prestiti devono fare soldi da qualche parte, quindi se non ci sono costi addebitati sul front-end, lo compenseranno sul back-end. O quando vendono il prestito a un investitore.

Come notato, possono guadagnare la loro commissione quando vendono il prestito ad un’altra società dopo la chiusura., Come tale, non ha bisogno di essere rivelato perché non è ancora noto quale sia questa cifra.

In entrambi i casi, tutte le commissioni del creditore che vengono addebitate dovrebbero sempre essere completamente divulgate sulla stima del prestito (LE) e sulla divulgazione di chiusura (CD).

Prestare molta attenzione a questa figura per vedere esattamente ciò che si sta in carica, se pagato out-of-pocket o tramite un tasso di interesse superiore al mercato.

La maggior parte delle banche e dei broker iniziali addebiterà non più dell ‘ 1-2% dell’importo del prestito, anche se questo può variare in base all’importo del prestito e al creditore.,

Istituti di credito ipotecario che non fanno pagare una tassa di Origination

- Better Mortgage

- Homelight Home Loans

- LoanFlight Lending

- Possedere

- PenFed Credit Union

- Reali Loans

- Redfin Mortgage

- Wyndham Capital Mortgage

Come notato, non tutti i finanziatori carica spese di origination. Ne ho elencati diversi sopra, ma è solo un esempio.

Questo è particolarmente vero con la più recente razza di fintech mortgage lenders, molti dei quali carica senza tasse prestatore di sorta.,

Alcune di queste aziende non usano nemmeno ufficiali di prestito commissionati, e si affidano molto alla tecnologia, quindi è più facile per loro rinunciare alle tasse.

Tuttavia, potresti comunque dover pagare commissioni di terze parti, come titolo/impegno, valutazione e articoli prepagati come interessi, tasse di proprietà, assicurazione sui proprietari di case, ecc.

Essere sicuri di confrontare le spese di origination, tutte le tasse creditore, E il tasso di interesse tra diverse banche e istituti di credito per ottenere il quadro completo.,

Guardare solo una o due di queste cifre non fornirà una valutazione accurata sul fatto che sia un buon affare o meno.

Se si prende il tempo di guardarsi intorno, si può essere in grado di evitare la tassa di prestito origination del tutto e ottenere quel basso tasso che stai dopo!