eller något annat dumt namn ett företag kommer upp med som ”lån hjälte” eller ”lån vetenskapsman.”

dessa upphovsmän kan arbeta på uppdrag av enskilda inteckning mäklare, eller för stora detaljhandelsbanker som har sitt ursprung tusentals bolån varje månad.

(se inteckning mäklare vs. banker för mer om denna skillnad).,

hur som helst, deras huvudsakliga uppgift är att få dig i dörren och övertala dig att ansöka om en inteckning med dem, oavsett om det är ett köp pengar inteckning eller en inteckning refinansiering.

Nu är det inte att säga att de är påträngande säljare, det betyder bara att deras högsta prioritet är ” att få en försäljning.”

de kan också vara till stor hjälp för att vägleda dig genom bostadslåneprocessen, till stor del eftersom både dina incitament och deras är inriktade.

du vill att ditt lån ska stängas och de får betalt när det gör det. Så alla är på samma sida.,

Vad är en låneavgift?

- den avgift som låntagaren betalat till långivaren för att få ett hypotekslån

- typiskt uttryckt som en procentandel av lånebeloppet, men kan också vara en fast avgift

- representerar den provision som låntagaren eller inteckning mäklare i utbyte mot att finansiera ditt lån

- inte debiteras av alla hypotekslåne långivare

avgiften i samband med lånet

ursprung av ett bostadslån kallas, du gissade det, ett lån originering avgift.,

de brukar kallas hypotekspoäng, som uttrycks i procent av lånebeloppet.

till exempel, om lånebeloppet är $100,000, och du ser en $1,000 lån originering avgift på pappersarbete, banken eller mäklaren debiterar dig en (1) inteckning punkt.

om de laddar $2,000 skulle det vara två poäng. Och så vidare…

omvänt, du kan se ett schablonbelopp dollar debiteras för att få ett bostadslån som inte är baserat på lånebeloppet.,

denna ”låneavgift” betalas till den låneansvarige eller mäklaren som initierar och fullbordar lånetransaktionen med låntagaren och betalas endast ut om och när hypotekslånets medel.

ursprungsavgiften täcker deras provision för att få dig ett bostadslån, ofta för att de inte betalas en lön eller baslön. Och de arbetar inte gratis.

ursprungsavgift vs., Poäng

- medan ursprungsavgifter ofta uttrycks som poäng

- Du kan betala hypotekspoäng av andra skäl

- som att sänka din ränta

- i det här fallet är de faktiskt kända som rabattpoäng och är inte provisionsavgifter

medan vi är på ämnet punkter vill jag klargöra att ursprungsavgifter och punkter inte nödvändigtvis är desamma.

medan ursprungsavgifter ofta representeras som poäng, är det möjligt att betala rabattpoäng också, vilket inte har något att göra med provision.,

om du vill köpa ner din bolåneränta, vilket är helt valfritt, betalar du dessa rabattpoäng vid stängning.

detta kan vara på toppen av någon provision som betalas till den ursprungliga banken eller mäklaren för att hjälpa dig att få ditt lån.

Du kan till exempel betala en punkt för att sänka din ränta och en annan punkt till banken/mäklaren för att täcka sin provision. Totalt skulle du betala två poäng, men av två olika skäl.

är de bara skräp avgifter?,

- lån originering avgifter är inte nödvändigtvis skräp avgifter

- de är provisioner betalas ut för att hjälpa dig att få ett lån

- och bara för att du inte debiteras avgiften direkt betyder inte att det är bättre affär

- titta på helheten (APR) för att bestämma det bästa erbjudandet

lånet originering avgift är inte nödvändigtvis en skräppost avgift ser att många lån upphovsmän inte får betalda löner, som noterats. Så de måste få betalt på något sätt.

men vissa långivare får inte ta ut dem och hänvisa till dem som onödiga eller överskjutande avgifter som ett resultat.,

om de inte debiterar dig direkt betyder det bara att de tjänar pengar på ett annat sätt, kanske via en högre ränta och/eller genom att ta ut andra långivaravgifter.

vissa inteckning bankirer kan tjäna en Service release premium (SRP) efter lånet stängs genom att sälja den till en investerare på andrahandsmarknaden.

detta är inte en avgift som åläggs låntagaren direkt, även om en högre ränta inteckning kan hämta en högre SRP.

i alla fall, någon kommer att tjäna pengar för Ursprung ditt lån, som de bör för att tillhandahålla en tjänst.,

så få inte eldas upp om det, bara försöka förhandla om kostnaderna lägre så gott du kan. Eller gå någon annanstans för ditt lån om du inte är imponerad.

anledningen till att det ibland ges skräpavgiftsstatus är att det ofta är en fast procentandel, vilket innebär att det inte nödvändigtvis är anpassat till ditt specifika lån eller hur mycket tid / risk som är inblandad.

till exempel, varför ska en bank ta ut samma 1% avgift på både en $200,000 lånebelopp och en $700,000 lånebelopp om arbetet är i grunden samma?,

detta skulle innebära att vår första låntagare endast skulle debiteras $ 2,000 för en inteckning, medan den andra låntagaren skulle debiteras en svindlande $ 7,000, vilket är nästan 4x kommissionen.

om dessa avgifter baserades på ett dollarbelopp istället, skeptiker kanske inte anser dem skräp. Eller kanske tror att de är mindre junky.

en ny grupp av fintech mortgage långivare avstår ofta från ursprungsavgiften och/eller inte tar ut den till att börja med, vilket kan signalera dess slutliga bortgång.,

bryta ner lånet originering avgift

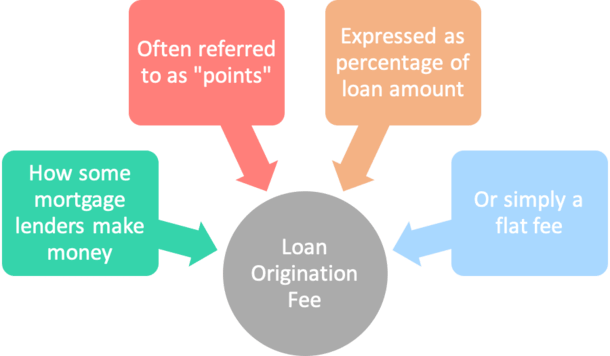

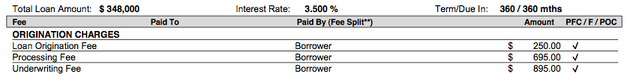

detta är en skärmdump av en verklig god tro uppskattning (sedan ersatt av lånet uppskattning), som visar de justerade ursprungskostnader.

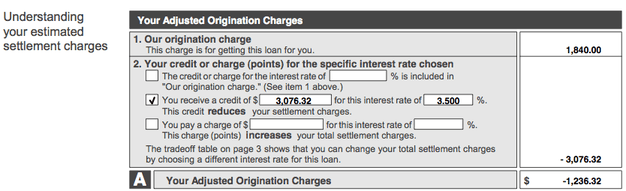

i exemplet ovan, lånet originering avgift är $ 1,840 på en $ 348,000 lånebelopp, vilket gör avgiften ungefär en halv procentenhet (.50%).

den här mäklaren debiterade en $ 250-origineringsavgift, en $695-bearbetningsavgift och en $895-garantiavgift, som tillsammans utgör $ 1,840-summan.,

Observera att dessa avgifter representeras som en klumpsumma på uppskattningen av god tro, så be om en uppdelning för att se vad du faktiskt debiteras. Eller se dina avgifter kalkylblad.

motsvarande avgifter kalkylblad bilden ovan bryter ner originering avgifter så att du bättre kan förstå vad du debiteras och varför.

även om det inte visas här, visar långivare vanligtvis en procentandel på samma rad som låneavgiften, till exempel 1.000%, om tillämpligt., Detta kommer att ge dig en bättre idé om vad du faktiskt debiteras.

låt oss nu hänvisa till den övre skärmdumpen igen. Vår låntagare fick också en långivare kredit på $ 3,076. 32, som kompenserar hela originering avgift och mer, vilket resulterar i en justerad originering avgift på – $ 1,236. 32.

detta belopp sattes mot andra stängning kostnader, vilket minskar låntagarens Out-of-pocket kostnader.,för att se vad du debiteras

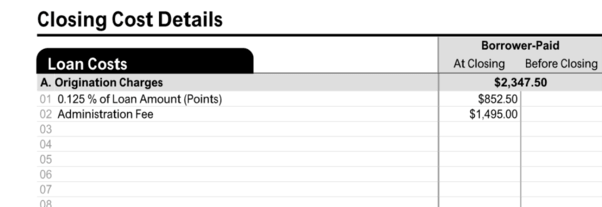

på de nyare låne Estimate (L) eller Closing Disclosure (CD) – formulären ser du den här informationen på sidan 2 i antingen formuläret under avsnittet ”lånekostnader.”

där hittar du Origineringsavgifterna, som kan innehålla en fast avgift och/eller en procentandel av lånebeloppet som anges i poäng.

i det här exemplet debiterades låntagaren en åttonde (0,125%) av lånebeloppet i vägen för rabattpunkter och en administrationsavgift på $1,495.,

bråkdelen av en punkt kan ha sänkt sin ränta något, medan den så kallade adminavgiften täckte typiska långivare tjänster som underwriting och bearbetning.

Genomsnittlig låneavgift

- den vanligaste avgiften är 1% av lånebeloppet

- vilket innebär att kostnaden kan variera avsevärt baserat på storleken på ditt bostadslån

- Du kan se både högre och lägre (eller inga) avgifter som debiteras beroende på lånebeloppet och mäklare/långivare i fråga

i inteckning världen, Det är svårt att ge universella svar, ser att bolån kan skilja sig enormt.,

låneavgiften kan variera beroende på vem du väljer att arbeta med, vilka typer av lån i fråga och hur komplicerat ditt lån är.

om du har ett cookie-cutter-lån som du kan komma någonstans, bör denna avgift vara låg. Motsatsen är också sant. Hursomhelst, lånet originering avgift är förhandlingsbart! Och det kan kompenseras med hjälp av en kredit, som framgår ovan.

om jag var tvungen att kasta ut ett nummer skulle jag säga att den vanligaste ursprungsavgiften är 1% av lånebeloppet, vilket många banker kommer att inkludera i det finstilta bredvid sina annonserade priser., Wells Fargo brukade inkludera denna exakta ansvarsfriskrivning på deras bolåneräntor sida, men det har sedan dess tagits bort.

vissa banker och långivare kanske inte ens tar ut en ursprungsavgift explicit, även om en mängd olika stängningskostnader som garanti och bearbetning kan uppgå till en jämförbar avgift när allt är sagt och gjort. Det är i grunden vad vi såg i avgiftsbladet ovan.,

maximala låneavgifter

- många inteckningar idag är begränsade när det gäller vad långivare och tredje part kan debitera

- medan detta potentiellt kan begränsa hur mycket du betalar vid stängningstabellen

- Det kan fortfarande vara upp till 3% av lånebeloppet i de flesta fall så dessa begränsningar kan innebära mycket lite

de flesta typer av hypotekslån täcker inte avgifterna långivare kan debitera låntagare.

men många av dagens inteckningar, särskilt de som stöds av Fannie Mae och Freddie Mac, är så kallade kvalificerade inteckningar, som ger långivare vissa skydd.,

för att uppfylla denna definition får de totala startpunkterna och avgifterna inte överstiga 3% för lånebelopp på 100 000 USD eller mer.

detta begränsar i huvudsak vad en långivare kan ta ut i vägen för avgifter, men det är fortfarande ganska tillmötesgående.

om långivare inte bryr sig om att uppfylla QM-regeln kan de ta ut vilken startavgift de vill ha.

US Department of Housing and Urban Development (HUD)brukade begränsa den maximala låneavgiften till 1% för FHA-bolån, men eliminerade den regeln för lån som härrörde från och med den 1 januari 2010.,

Flytten i linje med ändringar i lagen om Fastighetsavveckling (RESPA), som krävde att summan av alla avgifter och avgifter från ursprungstjänster skulle inkluderas i en ruta i god Trosuppskattningen (GFE).

HUD antog den nya konsoliderade siffran som representerar all ersättning till hypotekslånets långivare och / eller mortgage broker för lånets ursprung skulle sannolikt överstiga de specifika ursprungsavgiftstaken som tidigare fastställts för statliga program.,

HUD sa dock vid den tiden att regeländringen inte skulle vara en free-for-all för hypotekslångivare och mäklare att debitera vad de vill gå framåt.

det finns fortfarande en maximal avgift som kan debiteras på en FHA omvänd inteckning, vilket är den större av $ 2,500 eller två procent av det maximala fordringsbeloppet (MCA) av inteckning, upp till $200,000, plus en ytterligare en procent för någon del större än $200,000.

högst $6,000 i ursprungsavgifter kan debiteras på FHA omvänd inteckningar, oavsett det totala lånebeloppet.,

och om du tar ut i ett VA-lån, förblir en maximal ursprungsavgift på 1% på plats.,

mindre bostadslån kan se högre avgifter procentsats klokt

- eftersom lånet originering avgift är procentsats-baserade

- Det kommer att vara högre på mindre lånebelopp, allt annat är lika

- detta säkerställer att upphovsmannen betalas tillräckligt

- eftersom de flesta bostadslån kräver en liknande mängd arbete oavsett storlek

anser också att för mindre lånebelopp, en större lån originering avgift kommer att behöva debiteras, eftersom det uttrycks i procent och kommer inte att gå nästan så långt som en liknande andel på ett stort lån.,

i själva verket, ibland mindre inteckningar kan vara ännu mer en börda att stänga. Så överväga dollarbeloppet också.

När det gäller kvalificerade inteckningar är en högre 5% Max avgift tillåten för lånebelopp mellan $20,000 och $60,000.,

du får INTE debiteras en Origineringsavgift

- låneavgiften är helt valfri

- vissa långivare debiterar helt enkelt inte det eftersom de tjänar pengar på olika sätt

- andra kan tillåta dig att avstå från det i utbyte mot en högre ränta

- uppmärksamma både räntan och stängningskostnaderna (APR) för att avgöra om det är en bra affär

mäklare och banker kanske inte ens debitera lån originering avgift direkt till låntagaren, beroende på villkoren i affären.,

ett sant no cost-lån inkluderar inte en låneavgift som betalas av låntagaren eftersom det är en out-of-pocket kostnad.

även om du inte kan betala avgiften, kommer din ränta sannolikt att vara högre som ett resultat, allt annat är lika.

lån upphovsmän måste tjäna pengar någonstans, så om det inte finns någon avgift på framsidan, kommer de att kompensera för det på baksidan. Eller när de säljer lånet till en investerare.

som noterat kan de tjäna sin provision när de säljer lånet till ett annat företag efter stängning., Som sådan behöver det inte avslöjas eftersom det ännu inte är känt vad den här siffran är.

hur som helst bör alla långivaravgifter som tas ut alltid redovisas fullständigt på låneuppskattningen (len) och Avslutningsupplysningen (CD).

Var uppmärksam på den här siffran för att se exakt vad du debiteras, oavsett om det betalas ut eller via en högre än marknadsränta.

de flesta upfront banker och mäklare debiterar inte mer än 1-2% av lånebeloppet, även om detta kan variera med lånebelopp och långivare.,

Mortgage långivare som inte tar ut en Origineringsavgift

- bättre inteckning

- Homelight bostadslån

- LoanFlight utlåning

- äga

- PenFed Credit Union

- Reali lån

- Redfin inteckning

- Wyndham Capital Mortgage

som noterat, inte alla långivare debiterar origineringsavgifter. – herr talman! Jag har listat flera ovan, men det är bara ett prov.

detta gäller särskilt med den nyare rasen av fintech mortgage långivare, varav många debiterar inga långivare avgifter som helst.,

några av dessa företag använder inte ens beställda lån officerare, och de förlitar sig mycket på teknik, så det är lättare för dem att avstå från avgifterna.

Du kan dock fortfarande behöva betala avgifter från tredje part, till exempel titel/escrow, bedömning och förbetalda objekt som ränta, fastighetsskatt, husägare försäkring, etc.

var noga med att jämföra origineringsavgifterna, alla långivaravgifter och din ränta bland olika banker och långivare för att få den fullständiga bilden.,

att titta på bara en eller två av dessa siffror ger inte en korrekt bedömning om det är en bra affär eller inte.

om du tar dig tid att shoppa runt kan du kanske undvika låneavgiften helt och hållet och få den låga räntan du är ute efter!